目次

青色申告と白色申告の違い

確定申告には“青色申告”と“白色申告”の2種類あります。

それぞれの特徴を簡単にまとめると、このような認識になります。

- 青色申告:白色に比べ手間はかかるが、節税対策が広くできる

- 白色申告:青色に比べ手間はかからないが、節税対策の幅が狭い

➡所得金額は関係ない

年間所得が多い人は青色申告、あまり多くない人は白色申告、というイメージを持つ方もいるのではないでしょうか。しかし、いくらから青色、いくらまで白色、という上限・下限はありません。

青色申告のメリット・デメリット

<青色申告のメリット>

- 最大65万円の控除が受けられる

- 経費として計上できるものが多い

- 赤字を3年繰り越せる

- 30万円未満のものが減価償却なしで一括経費計上できる

<青色申告のデメリット>

- 申告をする前に申請が必要

- 複式簿記の手間がかかる

白色申告のメリット・デメリット

<白色申告のメリット>

- 事前の申請がいらない

- 単式簿記で申請できる

<白色申告のデメリット>

- 特別控除が受けられない

- 赤字を繰り越せない

不動産投資と確定申告

不動産投資をしている場合は確定申告が必要

”主な職場からの給与以外の所得が20万円以上”ある場合には、確定申告をする必要があります。不動産投資をしている場合、ワンルームマンション1部屋であっても年間の家賃収入が80万円を超えてくることがほとんどです。”不動産所得が20万円を超える”ということは、”給与以外の所得が20万円以上”なので、不動産投資には確定申告が必須と言えます。

(不動産所得:家賃収入から必要経費を差し引いた利益)

医師の場合は、勤務医であっても主な勤務先以外にもバイトなどで複数の収入がある場合や、年収が2000万円を超える場合にも確定申告が必要になります。

不動産投資は赤字の場合でも確定申告をすることで節税になる

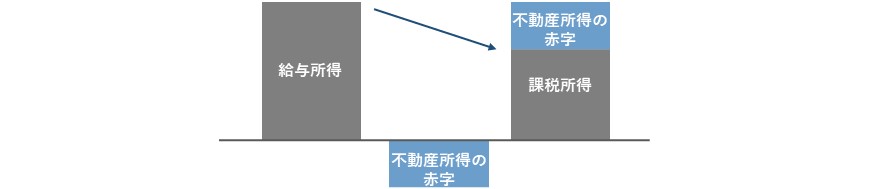

前項で記した通り、不動産所得は家賃収入から必要経費を差し引いた利益のことです。必要経費には、固定資産税、保険料、減価償却費などが該当します。必要経費により不動産所得が赤字になった場合、確定申告をすることで給与所得と相殺することができます。これにより、課税所得が減り所得税や住民税の節税に繋がります。

不動産投資をして帳簿上が赤字になると、 不動産所得がマイナスになります。この場合、不動産所得が20万円以下ですので、原則として確定申告の必要はありません。しかし、確定申告をしないと給与所得との損益通算ができません。不動産投資のメリットである節税効果を最大限発揮するためには、確定申告が必須となります。

不動産投資の規模と青色申告の特別控除

青色申告の最大のメリット「最大65万円の特別控除」が不動産所得で認められるにはいくつかの条件があります。まず、“マンションは賃貸に利用できる部屋が10室以上、戸建ては貸家に利用できる戸数が5棟以上”の規模で不動産投資をしている必要があります。さらにはe-Taxでの申告または電子帳簿保存を行う必要があります。(令和2年分の確定申告からe-Taxによる申告または電子帳簿保存を行わない場合は、特別控除は55万円となっています。)

65万円の特別控除を受けられる人は限られていますが、10万円の特別控除であればマンション1部屋の所有から認められます。

国税庁「65万円の青色申告特別控除を適用しましょう」より引用 https://www.nta.go.jp/publication/pamph/pdf/0021010-076.pdf

不動産投資で確定申告時に経費計上できるもの

経費をでたらめに多く計上することはできませんが、正しく経費を計上することで節税効果を得られます。経費を計上し忘れても税務署は教えてくれません。何を経費として計上できるのか、しっかりと把握しておきましょう。

減価償却費

建物や設備などの取得費用を耐用年数に応じて分割し、1年ずつ経費計上する会計科目です。

RC(鉄筋コンクリート)造やSRC(鉄骨鉄筋コンクリート)造の住宅の法定耐用年数は47年と定められています。

管理費

管理会社に賃貸管理を委託した際の手数料、入居者の募集に係る費用、管理人や清掃業者などに支払う代行手数料、物件の管理に関係する費用を広く管理費として計上できます。

修繕費

入居者が退去した後の原状回復のために実施する工事費用や、エアコンや給湯器といった設備の交換、あるいは建物および設備の修理費用などが修繕費です。

通信費

管理会社や不動産会社に連絡する手段として、スマホやパソコンは必要な機器です。不動産投資について知識を深める際にも利用します。そのため、スマホやパソコンの購入代金や、通信会社に支払う通信料金なども経費として計上できます。しかし、同じ機器を不動産投資以外の目的で使用している場合は、家事按分をする必要があります。

租税公課

租税公課とは、経費計上できる税金や公的負担金を指します。土地・建物を所有している人に対して市区町村が課税する地方税などの“租税”と、行政サービスの手数料や各種証明書の発行費用、商工会などの会費といった国や公共団体に納める会費や罰金の“公課”を示す勘定科目です。

不動産を所有した際に発生する、不動産取得税や固定資産税を経費として計上します。

借入金利息

ローン支払いは元本と利息で構成されています。投資用マンションローンの利息部分は経費として計上することができます。

※不動産所得が赤字の場合、土地部分にかかる金利は損益通算できません。

損害保険料

火災保険や地震保険、孤独死保険などの保険料は経費となります。

接待交際費

管理会社、不動産会社の担当者との打ち合わせに係る飲食代を経費として計上できます。一人での飲食、家族や友人との飲食は認められません。

仲介手数料、広告宣伝費

この仲介手数料は、所有している物件で入居者の入れ替わりが生じた際に、新しい入居者を決めた賃貸仲介会社へ支払うものです。客付のために不動産会社に支払う広告宣伝費も計上できます。自分で入居者を見つけた場合には必要ありません。

新聞書籍代

不動産投資の知識を増やすなど、不動産投資をするうえで必要な新聞、書籍、セミナーなどの費用も経費に計上できます。しかし、資格取得費用は経費として認められません。宅建士、賃貸不動産経営管理士、マンション経営管理士といった不動産に関する資格についても認められませんので注意しましょう。

消耗品費

物件の撮影用のカメラ、帳簿をつけるためのペンやノートなどの文房具、収支管理の会計ソフト代なども経費になります。

交通費

実際に物件を見に行く、不動産会社への訪問、金融機関への訪問など、不動産投資に関わる目的に伴う旅費・交通費を経費として計上できます。

弁護士や税理士への報酬

弁護士や税理士への報酬、マンション経営に関し司法書士や不動産鑑定士、土地家屋調査等の専門家に業務を依頼した場合の報酬も経費となります。

不動産投資をしている場合の確定申告に必要な書類

不動産の契約書等

・不動産売買契約書

・賃貸借契約書

・家賃の送金明細書

・売渡清算書

経費に計上するもの

・不動産取得税 課税明細書

・ローンの返済予定表

・管理費修繕積立金の領収書

・譲渡対価明細書

控除に必要なもの

・保険証券(火災保険や地震保険など)

・源泉徴収票

青色申告をするために必要な手続き

開業届と青色申告承認申請書の提出が必要

青色申告をするためには「開業届」と「青色申告承認申請書」の提出が必要です。所得税を納めている地域の税務署へ直接持ち込み、郵送、e-Taxのいずれかで提出します。

不動産投資をはじめる方ではじめから青色申告をしようと考えている方は、開業届と青色申告承認申請書の提出を忘れずに行いましょう。

提出時期

・開業した年から青色申告をする場合

1月16日~12月31日に開業した場合:開業後2ヶ月以内

1月1日~1月15日に開業した場合:2か月後の3月15日まで

・白色申告から青色申告に変更する場合

確定申告をする年の3月15日まで

確定申告を提出し忘れてしまった場合どうする?

➡気づいたらすぐに提出する

確定申告をし忘れてしまった場合は放置せず、気づいた時点ですぐに提出しましょう。2月16日~3月15日の期限後の申告は「期限後申告」となり、延滞税が追加徴税されます。さらに確定申告をしないままにしていると「無申告」となります。無申告となってしまうと、延滞税に加え無申告加算税も加算されペナルティが重くなります。

また、期限後の申告では青色申告の特別控除が10万円になります。最大65万円の青色申告特別控除ですが、期間内に申告しない場合には控除額が10万円に減額し、所得税が増えてしまうため注意が必要です。

・延滞税

延滞税は2月16日~3月15日の期限後、3月16日から納めるべき税金を完納する日までの日数に応じて課されます。期限内に確定申告をしている場合でも、振替納税選択時に預金口座の残高不足で引き落とせない場合は延滞税が発生します。振替納税を選択する際は、預金口座の残高確認もしっかり行いましょう。

・無申告加算税

無申告加算税は、納付すべき税額に応じて加算割合が異なります。納税額が50万円までは15%、50万円を超える部分は20%が加算されます。税務署から指摘される前に気づいて自分から期限後申請を行った場合は、納税額の5%に軽減されます。

まとめ:青色申告と白色申告どちらにすればいいの?

➡ご自身の事業規模や事業状況に合わせて申告しましょう。

青色申告も白色申告も作業量はそんなに変わらない。

2013年までは事業所得の合計が300万円未満の場合には帳簿が必要ありませんでした。しかし、現在は事業所得の金額に関わらず帳簿が必要です。そのため、白色申告の手間と青色申告の手間は事前申請以外あまり変わらないと言えます。ですので、青色申告をして特別控除を受ける方も増えてきています。

どちらで申告しようか迷っている場合は、税理士や税務署の窓口など専門家に相談してみましょう。医師の不動産デスクでも現在所有中の物件の出口戦略も含めご相談いただけます。